Ma prévoyance incapacité invalidité

- Prévoyance pour les professionnels de santé

- Incapacité – Arrêt de travail : les prestations de la CPAM et des régimes obligatoires

- Invalidité : les prestations des régimes obligatoires

- Les régimes obligatoires

- Cotisations prévoyance et déduction Loi Madelin

- Interview : 3 questions au Dr Gidoin

- Demande d’étude gratuite

Vous êtes professionnel de la santé exerçant à titre libéral ? Vous pouvez déduire, de votre bénéfice imposable, la majeure partie des cotisations de votre contrat prévoyance dans le cadre de la loi Medelin.

En tant que professionnel libéral travailleur non salarié, vous pouvez déduire la majeure partie de vos cotisations de prévoyance de votre bénéfice imposable dans le cadre de la Loi Madelin : Réduisez votre impôt sur le revenu tout en protégeant votre famille et vous-même !

Comment déclarer ses cotisations Loi Madelin ?

Vous êtes en exercice libéral :

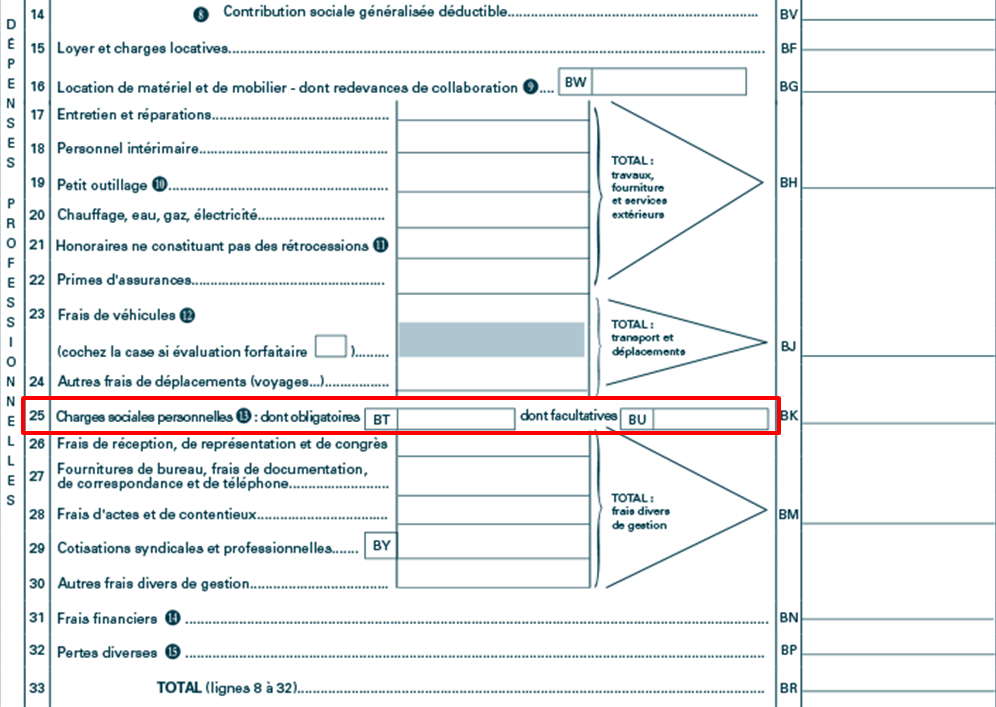

Le montant déductible MADELIN se déclare dans votre imprimé cerfa 2035, ligne 25, case BU.

Vous êtes gérant majoritaire de SEL/SELARL/SCP :

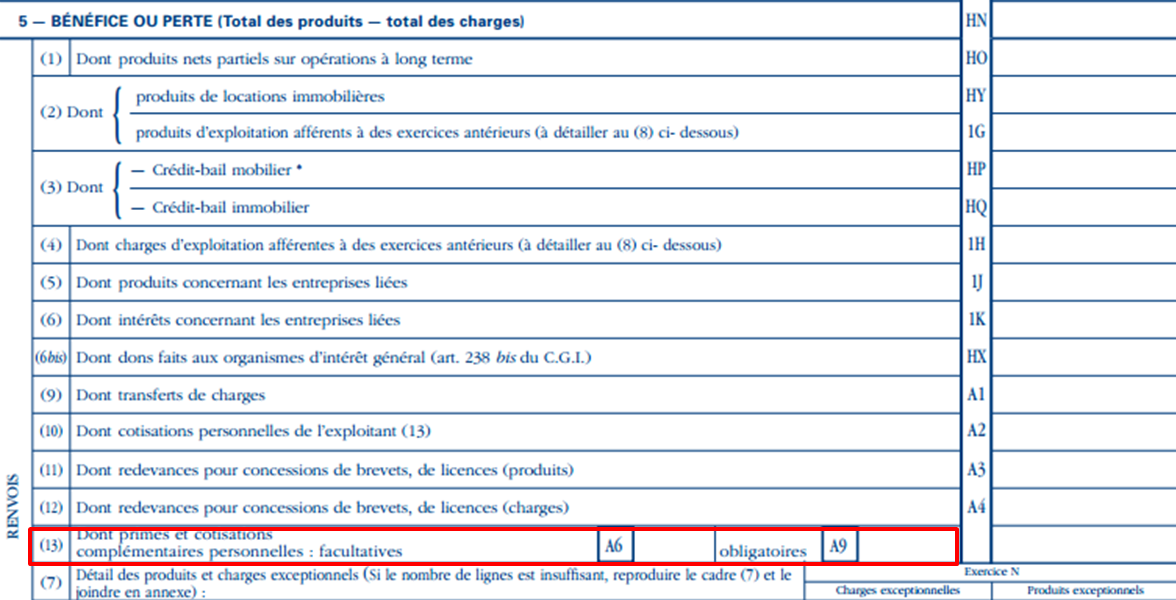

Si votre société est soumise à l’Impôt sur les Sociétés (IS), elle inscrit alors les cotisations sur la liasse 2053 – annexée à l’imprimé 2050 – dans la case A6 – renvoi 13 – « Primes et cotisations personnelles facultatives ».

Attention cependant à bien respecter les plafonds de déductibilité de la Loi Madelin

Calcul du plafond de déduction Madelin Prévoyance :

Nous vous indiquons ici la méthode de calcul ; sachez que nous sommes disponibles pour vous établir ce calcul.

Ce plafond de déductibilité est déterminé en fonction du PASS (plafond annuel de la sécurité social, un étalon fixé chaque année. PASS 2025 : 47 100 €) et de votre revenu, BIC, BNC, ou rémunération de gérance Art. 62 (gérant majoritaire). Ce plafond fiscal est valable pour les cotisations de prévoyance et de santé.

Le plafond de déduction fiscale des cotisations de prévoyance et de mutuelle Madelin est de :

3.75 % du revenu professionnel augmenté de 7 % du PASS, le tout limité à 3 % de 8 PASS.

Ce plafond de déduction fiscale Prévoyance-Santé est indépendant du plafond de déduction Madelin-Retraite. Et enfin, veuillez prendre note que pour pouvoir bénéficier de la déductibilité Madelin, il faut pouvoir justifier d’être à jour de ses cotisations obligatoires d’assurance maladie et vieillesse.

Quelle économie cela me procure-t-il concrètement ?

Pour répondre à cette question, il convient de connaître votre taux marginal d’imposition : le taux de l’impôt sur le revenu auquel tout revenu supplémentaire est imposable. L’impôt sur le revenu est un impôt progressif, par tranche, ce qui engendre :

- Un taux moyen d’imposition : le montant de l’impôt divisé par le montant total des revenus imposables

- Un taux marginal d’imposition : le taux du barème le plus haut que vos revenus ont atteint.

La déduction de la cotisation Madelin Prévoyance engendre donc, un « montant imposable en moins », donc une économie d’impôt. En multipliant le montant déductible par le taux marginal d’imposition auquel il aurait dû être imposé, vous obtenez donc l’économie d’impôt recherchée.